Scenari e Mercati11/01/2023

Contenuto elaborato da AdviseOnly.com per Fineco Bank

Lo scenario finanziario dell’anno che ci siamo appena lasciati alle spalle è stato molto diverso da quello degli anni precedenti. Abbiamo detto addio a un lungo periodo di bassa inflazione, politica monetaria “dovish” e tassi di interesse negativi. Tutto questo ritornerà nel 2023? Sembrerebbe proprio di no. L’inflazione è qui per rimanere, non ai livelli che abbiamo visto nel 2022, ma in ogni caso più alta di qualsiasi dato finora sperimentato dai più giovani fra noi

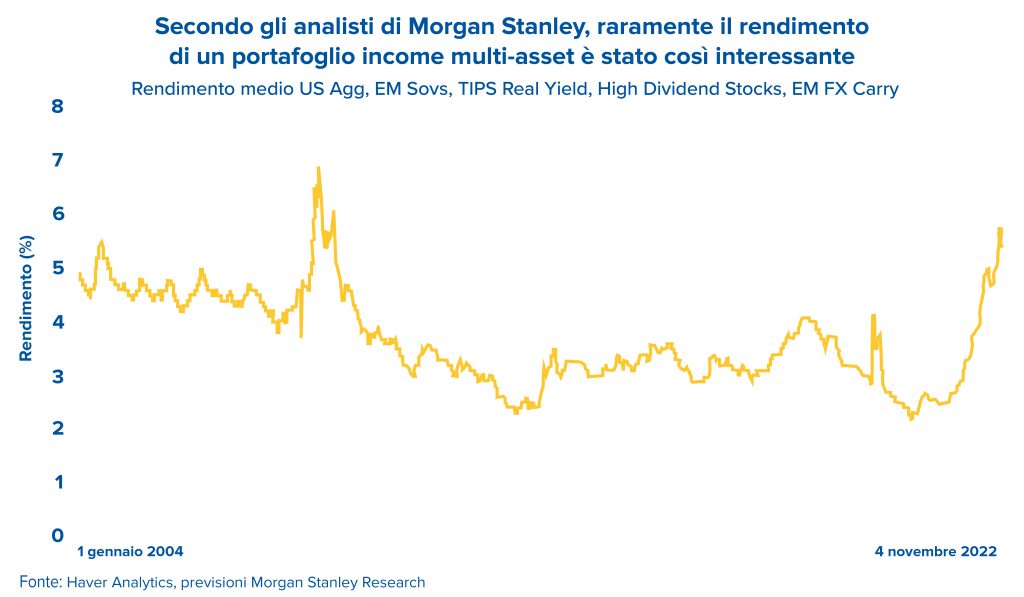

Il 2023 sarà molto probabilmente un anno a due velocità, con molti rischi ma anche con nuove opportunità da tenere d’occhio. Le obbligazioni sono tornate, le valutazioni di mercato stanno diventando più interessanti e un cambio di rotta della Fed nella prima parte dell’anno potrebbe innescare interessanti punti di ingresso.

Banche centrali ancora protagoniste quest’anno

Il 2023 secondo molti – e, tra questi, gli analisti di Goldman Sachs e JP Morgan – potrebbe diventare un anno di stabilizzazione, durante il quale l’inflazione andrà incontro a una normalizzazione man mano che si attenueranno alcuni fattori scatenanti. I problemi delle catene di approvvigionamento si dovrebbero risolvere, le scorte stanno infatti già aumentando e, data la tendenza al calo dei prezzi delle case, anche l’inflazione nel settore del real estate si dovrebbe raffreddare. Ciò consentirebbe alle banche centrali di prendersi una pausa, dopo un probabile picco, quindi un ulteriore rialzo dei tassi nel primo trimestre del 2023.

E lo spettro della recessione?

Da quando le banche centrali che regolano la politica monetaria nelle aree sviluppate hanno dissotterrato l’ascia di guerra all’inflazione, rialzando i tassi di interesse – e quindi il costo del denaro – e annunciando importanti riduzioni dei loro bilanci, nel 2022 la parola “recessione” ha ricominciato a fare capolino sulla bocca e nelle analisi degli osservatori dei mercati.

Momentaneamente accantonata nel momento in cui l’inflazione statunitense ha cominciato ad accennare una timida retromarcia – aumentando sì in modo poderoso, ma meno che nei mesi precedenti – la temuta parola è riemersa tra le pagine dei report e delle analisi di mercato dopo la metà di dicembre, quando la Fed ha alzato i tassi di “soli” 50 punti base, ma lasciando chiaramente intendere che gli incrementi proseguiranno, così come andrà avanti la riduzione del bilancio.

In occasione della riunione del 14 dicembre, la Fed ha sottolineato che il ritmo dei rialzi dei tassi di interesse “resterà appropriato” e che la stretta sarà più graduale ma più prolungata. Un analogo messaggio è arrivato il 15 dicembre dalla BCE.

La domanda, ora, è: dopo aver schivato la vera recessione per tutto il 2022, dobbiamo prepararci a vederla comparire nel 2023?

I dati per ora parlano più che altro di rallentamento economico

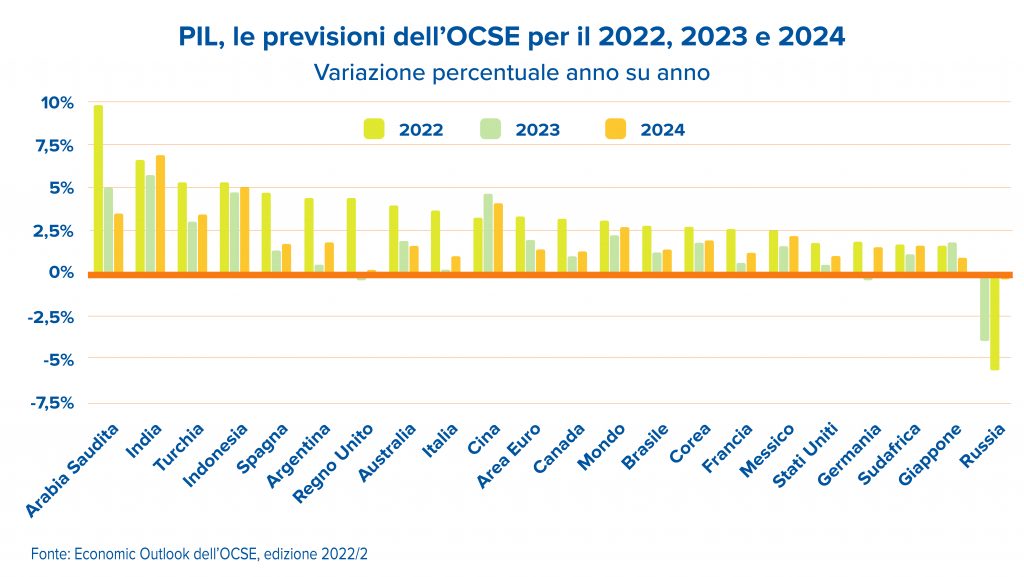

Secondo l’Organizzazione per la Cooperazione e lo Sviluppo Economico, che il 22 novembre 2022 ha pubblicato il suo Economic Outlook1, nel 2023 l’economia globale farà ancora i conti con lo shock energetico innescato dalla guerra russa contro l’Ucraina e con le pressioni inflazionistiche che il conflitto contribuisce ad alimentare. Tuttavia, secondo le proiezioni dell’OCSE, a livello globale l’economia crescerà: +2,2% nel 2023 e +2,7% circa nel 2024.

Oltretutto, secondo Goldman Sachs gli Stati Uniti hanno buone chance di evitare la recessione: le stime indicano infatti una probabilità del 35% che l’economia statunitense vada in rosso nei prossimi 12 anni. Una ragione immediata è che i dati sull’attività produttiva non sono neanche lontanamente vicini all’essere forieri di cattive notizie. Nel terzo trimestre dell’anno, il Prodotto Interno Lordo statunitense è cresciuto del 3,2%, sopra le attese degli analisti. Il dato di novembre sulle buste paga non agricole, atteso ancora una volta a 200mila unità, ha raggiunto le 263mila. Non finisce qui: a dicembre hanno fatto notizia le richieste settimanali di sussidi di disoccupazione nella settimana terminata il giorno 10: l’incremento è stato di 211mila unità, la variazione più contenuta da settembre, inferiore alle 232mila unità previste dagli analisti e alle 231mila della settimana precedente.

Certo, l’inasprimento delle condizioni finanziarie è destinato a pesare sulla crescita. Per ora, però, anche il reddito personale disponibile reale ha dato buoni segni di resistenza.

Le economie asiatiche e quelle “emergenti” faranno da traino

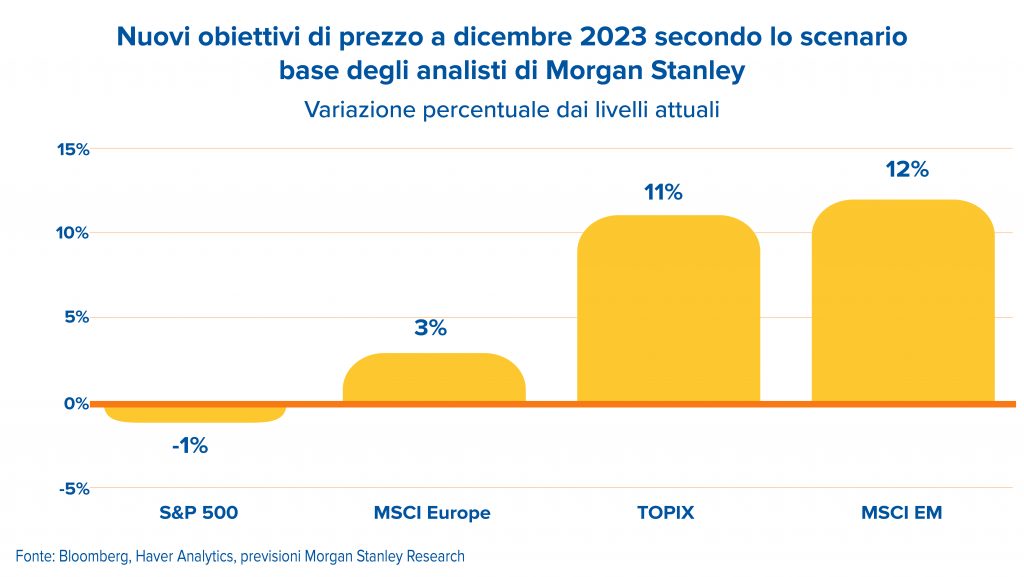

Secondo l’OCSE, tuttavia, la crescita nel 2023 dipenderà molto dalle maggiori economie emergenti asiatiche, che l’anno prossimo rappresenteranno quasi i tre quarti della crescita del PIL mondiale. Lato mercati, ecco come questo si traduce nelle previsioni di Morgan Stanley.

La Cina molto probabilmente ritornerà protagonista con la revisione della sua politica “zero Covid”. Un’azione in tal senso ridarebbe forte slancio alla crescita. E c’è già chi – anche alla luce delle promesse delle autorità di stabilizzare l’economia mediante nuove misure politiche – avverte che per l’Europa non sarà facile rimpiazzare il gas russo con il gas naturale liquefatto, dato che il Vecchio Continente dovrà competere proprio con la Cina in ripresa per assicurarsi le scorte di questa vitale risorsa.

Pechino, da parte sua, può contare anche sul supporto della banca centrale, che lunedì 19 dicembre 2022 ha emesso ben 85 miliardi di yuan tramite pronti contro termine, 9 miliardi dei quali con scadenza a sette giorni e 76 miliardi con scadenza a 14 giorni, mantenendo il tasso invariato, rispettivamente al 2% e al 2,15%, allo scopo dichiarato di mantenere una ragionevole e sufficiente liquidità nel sistema bancario alla fine dell’anno. E l’Occidente che fa?

L’Eurozona dipenderà da un’Unione unita e dall’attuazione del Next Generation EU

In Europa si continua a monitorare l’inflazione, che si è rivelata più persistente del previsto. Rispetto alla Fed, però, la BCE ha davanti a sé una missione più complicata. L’autorità monetaria deve gestire il rischio di frammentazione: l’aumento dei tassi d’interesse, infatti, implica maggiori difficoltà per i Paesi più indebitati dell’area euro. In più, Francoforte può tenere a bada solo in parte l’aumento dei prezzi, causato in larga parte dalle riaperture post Covid e dalle strozzature logistiche. E poi, naturalmente, c’è il fattore geopolitico.

Una delle variabili più imprevedibili – nel 2023 come nel 2022 – sarà la guerra in Ucraina. L’incremento dei prezzi delle materie prime, che è una delle sue conseguenze, potrebbe contribuire a rallentare la crescita economica e a mantenere alti i prezzi. Il piano di rilancio Next Generation EU da 2.000 miliardi di euro – il più grande pacchetto di stimoli dell’UE di sempre – sarà più che mai fondamentale per creare un’“Europa più verde, più digitale e più resiliente”.

Pure in un contesto così ricco di sfide, le opportunità non mancano.

Investire tra rallentamento economico e inflazione: l’importante è non cedere all’emotività

Cosa fare? Quel che si fa sempre quando si affronta il tema della gestione patrimoniale: darsi un orizzonte temporale e mantenere la barra dritta, senza cedere all’ansia o all’euforia davanti alle oscillazioni quotidiane dei mercati. Anche perché negli investimenti l’emotività costa. E, stando a una ricerca di Oxford Risk, il costo può arrivare fino a 100 punti base all’anno.

Uno studio condotto tra i wealth manager di tutta Europa, che gestiscono un patrimonio complessivo di circa 328 miliardi di euro, ha rilevato che il 63% dei professionisti interpellati ritiene che il processo decisionale emotivo costi all’investitore medio oltre 100 punti base di patrimonio investibile ogni anno. E il 65% degli intervistati nel Regno Unito, in Francia, in Italia, in Spagna e in Irlanda ha dichiarato che i propri clienti prendono spesso decisioni di investimento basate sulle emozioni.

“I recenti eventi globali interessano tutti gli investitori e sappiamo che nei periodi di crisi emergono comportamenti e ansie comuni”, commenta Greg B Davies, PhD, Head of Behavioural Finance presso Oxford Risk. “È probabile che gli investitori si concentrino troppo sul presente e sui dettagli e che, nonostante il loro buon senso, si sentano costretti a fare qualcosa. Spesso quel ‘qualcosa’ porta a sottoinvestire, a vendere poco o a ridurre la diversificazione e, come dimostra la nostra nuova ricerca, può costare caro”.

Occorre quindi gestire l’emotività, prima ancora che gli investimenti stessi. L’affiancamento di una consulenza patrimoniale può, come sempre, fare la differenza.